資産運用のパラダイムシフト~これからの資産運用のカタチとは?~

新NISA効果もあり、「貯蓄から投資へ」という動きが活況ですが、最近の投資の世界で、これまでの常識が少しずつ変わってきていると思うことはありませんか?

特に、「株と債券」という、資産運用の定番コンビの関係性が、これまでとは違う動きを見せています。

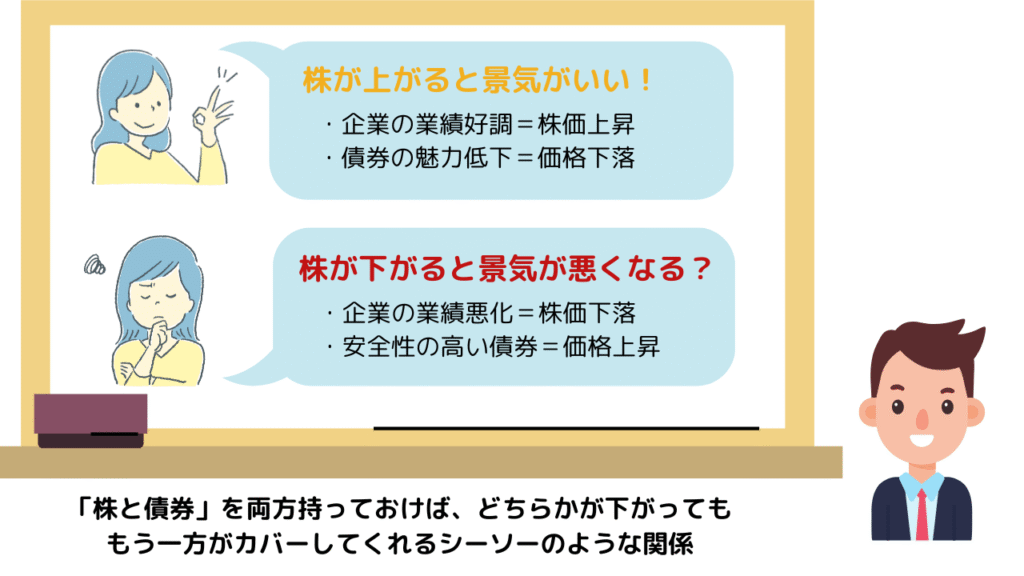

これまでは「株が下がると債券が上がる」

これまでの投資の世界では、こんな考え方が主流でした。

多くの投資家は、株と債券を両方持っておけば、「卵を一つのカゴに入れない」という投資格言のようにリスク分散ができて安心だ、と考えていました。

株と債券は「逆の動きをする、相性の良いパートナー」だったわけです。

ところが最近、株も債券も両方が同時に下がってしまうという現象が見られるようになりました。

これは、世界経済の状況が複雑になり、インフレ(物価上昇)や金利の動きなど、様々な要因が絡み合っているためです。

特に、物価が上がりすぎて困る「インフレ」を抑えようと、各国の中央銀行が金利を上げる(お金を借りにくくする)動きをすると、株価にはマイナスになりやすく、さらに債券の価値も下がってしまう、ということが起こりやすくなっています。

特に2025年に入ってから、株価と債券価格が同時に上昇したり、下落したりする現象が何回も起こっていて、今まで頼りにしてきた「株と債券」のバランスが、以前ほど機能しなくなっている。

これが、まさに今起きている、パラダイムシフト(=常識の変化)です。

これからの資産運用のカタチ

株と債券の関係が変わったからといって悲観的になる必要はなく、新しい資産運用の考え方(=新たな資産クラスへの分散投資やオルタナティブ投資など)が必要になるだけです。

これまでの資産運用は「貯蓄から投資へ」というスローガンが主流でしたが、低金利のまま物価上昇が続く中では、ただ銀行に預けているだけでは資産が目減りします。

これからは、貯蓄と投資を明確に区分するのではなく、目的別にバランスよく組み合わせる考え方が重要です。

「どの株が良いか」「どの債券を買ったらよいか」といった個別商品の選択に終始するのではなく、一人ひとりのライフプランやリスク許容度に基づいたポートフォリオ全体で考えることが、これからの資産運用の基本です。

具体的には、

ポイント1:「多角的」な視点で幅広い分散投資を検討

・不動産投資

一般的に不動産価格は株式市場の変動に比べて緩やかで異なるサイクルで動くことが多く、インフレに強いともいわれます。現物投資や不動産小口、REITなど様々な投資商品があり、目的に合った商品選定が重要です。

・金(ゴールド)などのコモディティ投資

株や債券などとは異なる値動きをすることが多く、インフレに強いともいわれています。

・オルタナティブ投資

伝統的な金融資産以外の投資対象全般をいい、ヘッジファンドやプライベートエクイティなど、プロが行う投資手法を用いることで、伝統資産では得にくいリターン向上を目指します。

これらを組み合わせて持つことで、一つの資産が下がっても、他の資産がカバーしてくれる可能性が高まります。まさに「いろんな種類の卵をいろんなカゴに入れる」イメージです。

ポイント2:インフレに「負けない」投資を意識する

・銀行に預けっぱなしにしない

目的別に投資と貯蓄を考えて、お金の価値を目減りさせない。

・新NISAやiDeCoの活用

税制面で優遇される制度を最大限活用し、効率よく資産を増やす。

物価が上がり続ける時代には、銀行に預けているだけではお金の価値が目減りしてしまいます。インフレが続いても価値が保たれやすい資産にするためには、「お金に働いてもらって、物価上昇に追いつく、あるいは追い越す」ことを意識した投資が重要です。

ポイント3:「グローバル」な視点を持つ

・為替リスクの分散

円安、円高に強い資産を作る

・世界経済の成長を取り込む

世界の活気ある経済成長の恩恵を受けられる

・金利差の恩恵

外貨として働いてもらってインカムゲイン(=金利収入)を享受する

例えば、米ドルなどの外貨を持っていれば、円安になったとしても、その外貨資産の円建て評価額は上昇します。

つまり、円資産と外貨資産をバランスよく持つことで、為替変動によるリスク分散になり、どちらに転んでも対応できる強い資産状況を築けるということです。

これからの資産運用では、日本円だけでなく、世界に目を向け、賢く外貨資産を組み入れることが、自分の資産を守り、育てるための重要なカギとなります。

パラダイムシフトへの第一歩

投資の世界に「これさえやっておけば大丈夫!」という絶対の正解はありません。常に変化に対応し、学び続けることが大切です。

「株と債券の相関が崩れた」と聞くと、少し難しく感じるかもしれませんが、要は「これまで以上に、もっと色々なものに分散して、インフレにも強い投資を考えていこうね」ということです。

とはいえ、ネットやSNSの普及で、誰もが簡単に金融情報を得られる時代になったものの、誤った情報が混ざっていたり、有名な投資家のやり方が必ずしもご自身の状況に合わないケースもあります。

ポートフォリオのリバランス戦略を再考する必要があるとして、自分に合ったリバランスを簡単に判断できれば、FPやIFAといった専門家は要らないはずです。

これからの資産運用では、その情報に振り回されることなく、IFAやFPなどの専門家を上手に利用することが、ご自身の資産形成の成功のカギを握る時代になったといえるでしょう。

まずは信頼できる専門家をパートナーにし、未来の自分を支えるための一歩を、今日から踏み出してはいかがでしょうか。

※本コラムは2025年7月30日現在の法令や情報等を元にまとめたものです。今後の法令変更等につきましてはあらかじめご了承ください。