今さら聞けない?!旧NISAと新NISAの違い

2020年に「一般NISA(旧NISA)」で株式や投資信託などを購入された方、何もしなければ自動的に課税口座に移管されることをご存じですか?

旧NISAの「一般NISA」を利用していた方は、最長2027年末まで非課税期間が適用されますが、ロールオーバーが使えないので、売却のタイミングを悩む方もいらっしゃるようです。

NISAのロールオーバーとは?

非課税期間終了後、保有商品は自動的に課税口座(特定口座または一般口座)に移管されます。

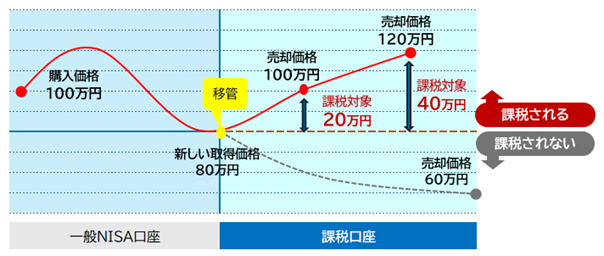

課税口座に移管される際、取得価格は非課税期間満了時(年末時点)の時価に変更されるため、当初の購入価格より下がっていても、移管後に売却する際に課税される可能性があります。

例えば、100万円で購入した商品が、年末の時価80万円で課税口座に払い出されたとします。

移管後に売却する場合、課税イメージは下図のとおりです。

これを見てもわかるように、「100万円で買ったのに、100万円で売却したら課税された」というおかしなことが起こり得るのです。

とはいえ、移管後は他の株式等との損益通算ができるようになるので、利益が出ている商品があれば損益通算のメリットを活かすことも可能です。

また、配当金や分配金も課税対象となるため、非課税メリットを継続したい場合は、新NISAでの再購入を検討した方が良さそうです。

旧NISA→新NISA効率よく移すには?

旧NISA口座の資産を効率よく新NISA口座に移す方法について、ポイントをまとめます。

前述のとおり、旧NISA口座から新NISA口座への直接的なロールオーバーや移管はできません。

旧NISA資産を新NISAに移したい場合は、一度売却して現金化し、新NISAで再度同じ商品を購入する必要があります。

同日に売却と購入を行えば、実質的にロールオーバーしたことと同じ効果が得られますが(※売却・購入の数量・値段は変わる可能性あり)、その商品を保有し続けて良いかどうかなど、慎重に見極める必要があるでしょう。

①段階的な売却と再購入

・非課税保有期間が終了するまで保有を継続し、複利効果を最大限活用しても良いですが、相場変動には注意が必要です。

・旧NISA口座の非課税期間満了が近い資産から順に売却します。

・売却資金を使って新NISA口座で同様の商品を購入します。

②段階的な移行戦略

・市場変動リスクを軽減するため、一度に大量の売買を行わず、複数回に分けて移行します。

③新NISA枠の有効活用

・拡大された新NISAの投資枠(成長投資枠240万円、つみたて投資枠120万円※1)への新規投資も検討します。 ※1)年間で投資可能な上限額。生涯投資上限額は1,800万円(うち成長投資枠1,200万円)

④税金への配慮

・旧NISA口座での売却時に値上がり益が出ている場合、非課税のメリットを活かせます。

・値下がりしている資産の売却は、旧NISAでは損失を税務上活用できないため、注意が必要です。

・課税口座で利益が出ている株式等があれば、「損益通算」のメリットを活かせます。

⑤投資方針の見直し

・旧NISAから新NISAへの移行を機に、投資方針全体を見直すことも検討しましょう。

・旧NISA対象の商品が、新NISAで対象外になっている可能性があります。

・新NISAの特徴(非課税期間の無期限化、投資枠の拡大など)を踏まえ、長期的な資産形成戦略を再検討します。

これらの方法を組み合わせることで、旧NISA口座の資産を効率的に新NISA口座に移行できます。

直接的なロールオーバーはできませんが、適切な戦略を立てることで、新NISA制度のメリットを最大限に活かしつつ、長期的な資産形成を目指しましょう。

ただし、個々の投資状況や市場環境によって最適な方法は異なるため、必要に応じてIFAなどの専門家に相談することをおすすめします。

富裕層が新NISAに着目する理由は?

新NISAでは生涯非課税投資枠が1,800万円まで引き上げられました。

「富裕層」にとっては大した金額ではないと思ったかもしれませんが、実は富裕層ほど新NISAの制度に着目して有効活用しているのです。

というのも、年間投資枠や非課税保有限度額が大幅に拡大・拡充された新NISAですが、その一方で本来国として得られるはずの税収入がなくなることを意味します。

実際に、新政権で「富裕層への金融所得課税を強化したい」という発言があるなど、何らかの増税が行われる可能性は否めません。

富裕層が新NISAの何に魅力を感じて、利用しているのかポイントをまとめます。

①拡大された投資枠の最大活用

成長投資枠(240万円)とつみたて投資枠(120万円)を合わせて年間360万円まで非課税投資が可能です。

この拡大された枠を最大限活用しましょう。

②長期的な資産形成戦略の構築

非課税期間が無期限化されたため、長期的な視点で投資戦略を立てることが可能です。

複利効果は長期投資の方が大きな効果を生み出すため、最大限に活かせるよう計画を立てましょう。

③分散投資の実践

成長投資枠では幅広い金融商品に投資できるため、リスク分散を図りながら高いリターンを目指すことが可能です。

④非課税保有限度額の管理

生涯の非課税保有限度額が1,800万円(うち成長投資枠は1,200万円まで)と設定されているため、この範囲内で効率的に運用を行います。

⑤定期的な投資の実施

つみたて投資枠を活用し、市場の変動に左右されにくいドルコスト平均法を組み合わせ、時間によるリスク分散を図りましょう。

⑥売却・再購入の戦略的活用

売却した分の非課税枠が翌年以降に復活するため、含み益の大きい銘柄の売却と再購入を戦略的に行うことで、非課税メリットを最大化できます。

⑦家族での活用

配偶者や成人した子どもなど、家族全員でNISAを活用することで、家族全体での非課税投資枠を拡大できます。

相続対策として暦年贈与の受け口として活用する富裕層もいますが、自己判断せずに税理士等の専門家に相談した方が良いでしょう。

⑧他の投資・節税戦略との組み合わせ

iDeCoや確定拠出年金など、他の税制優遇制度と組み合わせて総合的な資産形成・節税戦略を立てましょう。

iDeCoは積立時の掛金が「全額所得控除」の対象、運用時の分配金などの運用益が「非課税」、受取時には受取方法にかかわらず一定額まで「非課税」という3大節税メリットがあります。

⑨専門家のアドバイスの活用

富裕層は、IFAや税理士など専門家のアドバイスを受けています。

金融先進国である米国のIFAは、顧客と長期的な関係を築き、家族の様々なライフステージに応じたアドバイスを提供しています。

世代を超えて家族全体の資産管理を担当することも多く、いわゆる「お金に関するドクター」のような存在です。

⑩定期的な見直し

市場環境や自身の資産状況の変化に応じて、定期的に投資戦略を見直し、最適化を図ります。

これも専門家のアドバイスがあって最適化が図られるものでしょう。

これらを押さえることで、富裕層と同じように新NISAを効果的に活用し、長期的な資産形成と節税を両立させることができます。

日本の金融課税の今後は?

政府は富裕層への課税強化の一環として、金融所得課税の見直しを継続的に検討しており、「1億円の壁」と呼ばれる税負担の逆進性を是正する方向で議論が進んでいます。

①総合課税化の可能性

前政権である岸田政権が推進した「資産運用立国実現プラン」との整合性を保ちつつ、金融課税の見直しが進められる見込みです。

金融所得を総合課税の対象とし、累進課税を適用する案が検討されていますが、株式市場への影響や投資意欲の減退を懸念する声もあり、慎重な対応を要するでしょう。

②申告分離課税の税率引き上げ

現行の一律20.315%の税率を、高額所得者に対してより高い税率を適用する案も検討されています。

③税収確保と経済成長の両立

財政健全化のための税収確保と、経済成長のための投資促進のバランスを取る難しい課題に直面しています。

急激な変更による市場への影響を避けるため、段階的な改革が行われる可能性があります。

まとめ

日本の金融課税は公平性の確保と経済成長の促進という二つの目標のバランスを取りながら、徐々に変化していくことが予想されます。

新NISA制度の導入により中間層の投資環境は改善されましたが、高所得者層に対する課税強化の議論は今後も続くでしょう。

ただし、急激な変更は避け、市場への影響を慎重に見極めながら、段階的な改革が進められると考えられます。

富裕層を含めた投資家は、これらの動向を注視しつつ、長期的な視点で資産運用戦略を立てることが重要となるでしょう。