【CASE3】Q.就職して5年目です。先日、友人から「資産運用していないの?やった方がいいよ。」と言われました。(20代・会社員・女性)

- ライフプラン

- 財形貯蓄

- 資産形成

- 資産運用

Q.資産運用は「まとまった資金で投資する」イメージがあるし、財形貯蓄している私もやる必要があるのでしょうか?(20代・会社員・女性)

A. 女性も仕事を続けることが当たり前になりつつある今の時代、20代で資産運用について悩むことは、将来に向けた「資産形成」を考える第一歩です。

この相談者については、まずは「何のために資産運用をするのか」という視点を持つことが重要で、下記3点の課題について向き合う形になりました。

課題:

①投資知識の確認(財形貯蓄を含めた理解・投資の誤解を解く)

②今後の人生計画(=ライフプラン)と『人生の三大資金』

③家計収支(毎月の収支・預貯金・財形貯蓄額など)

財形貯蓄とは?

財形貯蓄は、働く人の資産形成を支援するための制度で、給与から自動天引きされ手軽にできる貯蓄方法です。

厚生労働省の令和5年度末調査によると、財形貯蓄の契約数は599万件、貯蓄残高は14兆2,87億円。多くの企業で導入していますが、「貯蓄から投資へ」の政策におけるNISAやiDeCoの制度改変等の影響もあり、年々減少傾向にあります。

財形貯蓄の特徴

●一般財形貯蓄:目的を問わず自由に使える貯蓄、利子等は課税対象

●財形年金貯蓄:老後資金作りが目的で60歳以降の生活資金として受取、利子等は非課税

●財形住宅貯蓄:住宅購入やリフォーム資金が目的、利子等は非課税

主なメリット

✓自動積立(給与天引きのため、計画的かつ確実に貯蓄できる)

✓税制優遇(財形年金貯蓄と財形住宅貯蓄を合わせて550万円まで、利子等が非課税)

✓目的別資産形成(貯蓄目的別に利用できるため、計画的な貯蓄が可能)

✓財形持家融資制度(1年以上かつ貯蓄残高50万円以上のなどの諸条件あり)

主なデメリット

✓金利が低い(取引金融機関によって異なり0.1~0.2%程度 ※2025年2月1日現在)

✓自由に引き出しできない(各制度に積立期間や引き出し条件などあり)

✓税制優遇が限定的(預入上限あり・一般財形は対象外)

✓会社を退職すると解約(会社が制度を導入していないと利用できない)

財形貯蓄は、給与からの自動天引きにより、無理なく着実に貯蓄できる点が大きな特徴。

貯蓄が苦手な人にとって有効かもしれませんが、金利が低い今の状況では資産形成には不向きといえるでしょう。

人生の3大資金とは?

資産運用を考えるうえで知っておきたいのは、これからの人生設計(=ライフプラン)に基づいた資産形成です。

進学や就職もそうですが、人にはいろいろな「ライフイベント」があります。

なかでも大きな資金を必要とするイベントが「住宅資金・教育資金・老後資金」で、『人生の三大資金』といわれています。

●住宅資金:住宅購入費用(住宅ローンなど)、家賃、リフォーム代など

住宅資金は人生で最も高額な買い物の一つとされ、数千万になることもあります。

●教育資金:学校の学費(幼稚園から大学まで)、塾や習い事の費用など

文部科学省「令和5年度子供の学習費調査結果」や日本政策金融公庫「教育費負担の実態調査結果(大学)」をまとめると、公立の場合で約1,000万円、私立の場合で約2,500万円必要です。

●老後資金:日常生活費、医療費、趣味や旅行代など

「老後資金2,000万円」問題という話もありますが、実際に必要な資金は人それぞれです。

提案プラン

相談者については、現状の家計収支を確認したうえで、「老後資金」準備に向けた資産形成プランを提案しました。

ポイント1|収支管理と見直し

・毎月の収支を確認し、家計簿アプリでの家計管理を提案

・奨学金返済があることがわかり、貯まった財形貯蓄分で完済を提案

ポイント2|NISA・iDeCo制度の利用

・貯蓄7万円については積立投資を提案

積立定期預金→iDeCo2万円、財形貯蓄→NISA(つみたて投資枠利用)5万円

NISAは、運用益が非課税になる優遇制度があります(上限額や対象銘柄などに条件あり)。

iDeCoは、自分が拠出した掛金を自分で運用して資産形成する年金制度。原則途中引き出しできませんが、掛金が全額所得控除の対象となるなどのメリットがあります。

ご相談者には、中長期で取り組んでいただきたいので、資産運用に有利な税制をしっかり活用することを重視しました。

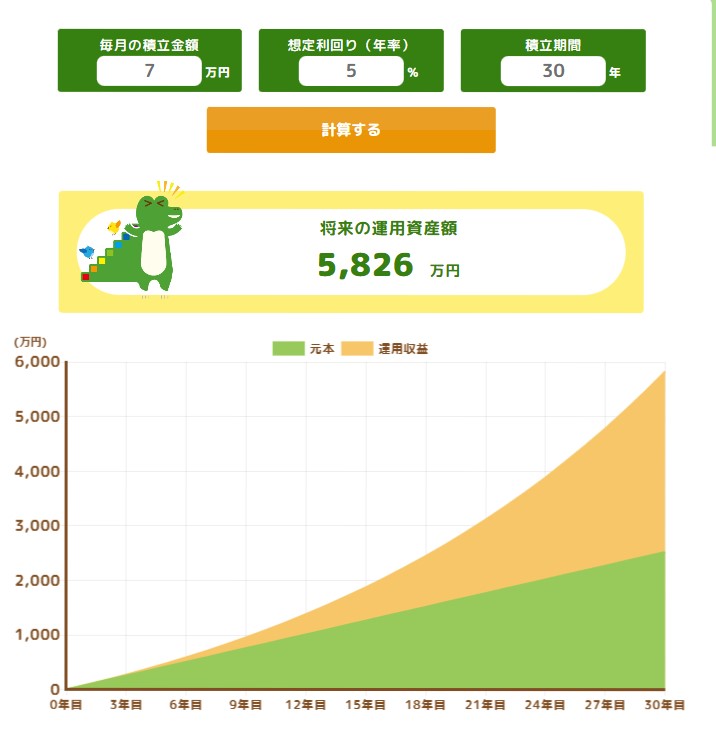

下図は、各税制優遇や相場変動・ライフプランを考慮していませんが、金融庁のNISA公式サイトでシミュレーションした結果です。

投資元本の2倍も夢ではなく、現実になる可能性が高いのが「資産運用」です。

例)毎月7万円を年率5%で30年間積立したらどうなる?

投資元本:2,520万円(=7万円✕12か月✕30年)

出所)金融庁「つみたてシミュレーター」でのシミュレーション結果を転載

▼金融庁:つみたてシミュレーター

https://www.fsa.go.jp/policy/nisa2/tsumitate-simulator

繰り返しになりますが、資産運用は長期的な視点で行うことが重要なので、20代のうちから始めることで「複利効果」も大きく、将来のための盤石な資産を築くことができるでしょう。

今後、結婚などライフイベントに変化があった際には、具体的な対策を立てる必要があるため、今からIFAやFPなど信頼のおける専門家を見つけておくと、何かあった際の心強い味方になるはずです。

※弊社では、おひとりおひとりに合わせたライフプランニングを行い、ポートフォリオ分析でどれくらいの配分で投資したらよいか無料サポートしています。お気軽にご相談ください。