【CASE8】退職金をきっかけに資産運用を始めたものの、自分のやり方が合っているかわからなくなりました。(60代女性・会社員)

- iDeCo

- NISA

- ポートフォリオ

- ライフプラン

- ロボアドバイザー

- 保険

- 家計見直し

- 資産運用

- 退職金

退職金という大金を手にすると、口座情報を把握できる銀行の担当から声がかかるものです。

「退職金定期預金プラン」などの特別金利に釣られて、担当者の提案を受け入れがちですが、大きな金額を投資する際には、色々な立場(銀行・証券会社・保険・IFAやFP)の担当から話を聞いた方が良さそうです。

この相談者は「自分のやり方が合っているかわからなくなった」と感じ、中立的な立場のIFAに客観的なアドバイスを求めたよいタイミングでした。

相談者のプロフィール

- 61歳女性・会社員

- 家族構成 配偶者66歳、長女30歳

- 世帯年収552万円(本人:360万円、配偶者:192万円)

- 金融資産4,013万円(預金3,000万円、投資信託513万円、外国債券500万円)

- 支出40万円/月

- 公的年金:本人12万円、配偶者16万円

- シニアライフイメージ

・65歳でリタイア後はボランティア活動をしながら、旅行など趣味を楽しみたい。

・配偶者は年金受給中、家庭菜園にはまっている。

・利金収入で生活費の不足分を補うような資産運用を考えたい。

・離れて暮らす長女が気がかり、自分に何かあったら娘に少しは資産を残したい。

ポートフォリオ診断

相談者は、銀行の担当から勧められて「退職金定期プラン」とセットにする形で、一括購入した投資信託が初めての投資だったそうですが、価格変動の大きさに驚いたそうです。

「あの時は大金が入って気持ちが大きくなっていたんでしょうね。定期預金金利7%(年率・3カ月定期)に飛びついてしまったんですが、今思えば、投資信託の購入手数料の方が高かったんですよね。世の中、そんなおいしい話なんてないわね。」と反省しきり。

その後、友人に「株と債券を持っている方がいい」と言われ、銀行から紹介してもらった証券会社の担当者に勧められた債券を購入。

今は生活に特に困っていないので、利金はそのままにしているとのこと。

どちらの担当からも連絡はあるものの、「今はこれがお勧め」「預金のままじゃもったいない。追加投資どうですか?」と商品の話ばかりで、不安になり今回の相談に至りました。

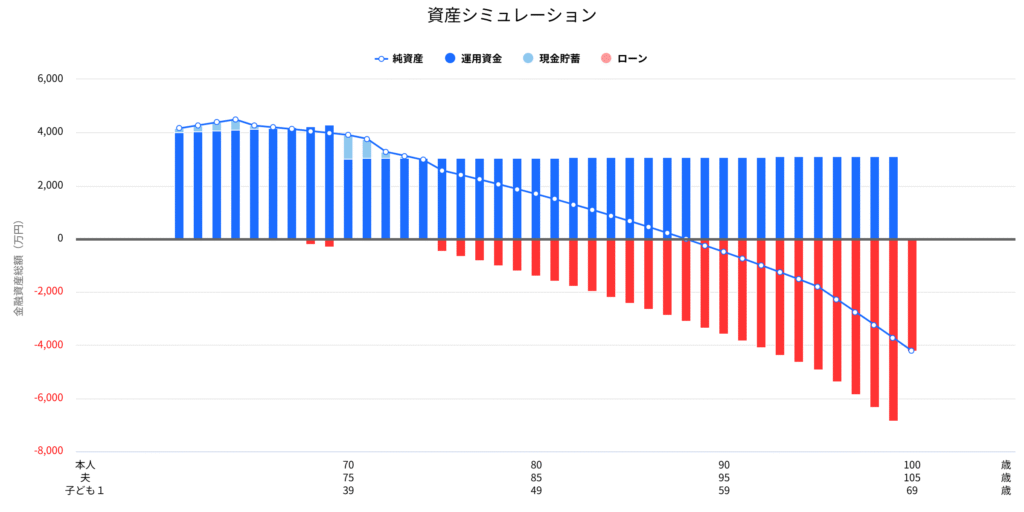

相談者の現状や今後についてお伺いし、ライフプランニングで資産寿命をシミュレーションしたところ、現状のポートフォリオでは資産寿命が88歳で尽きるという結果でした。

■相談者の「資産寿命」は88歳

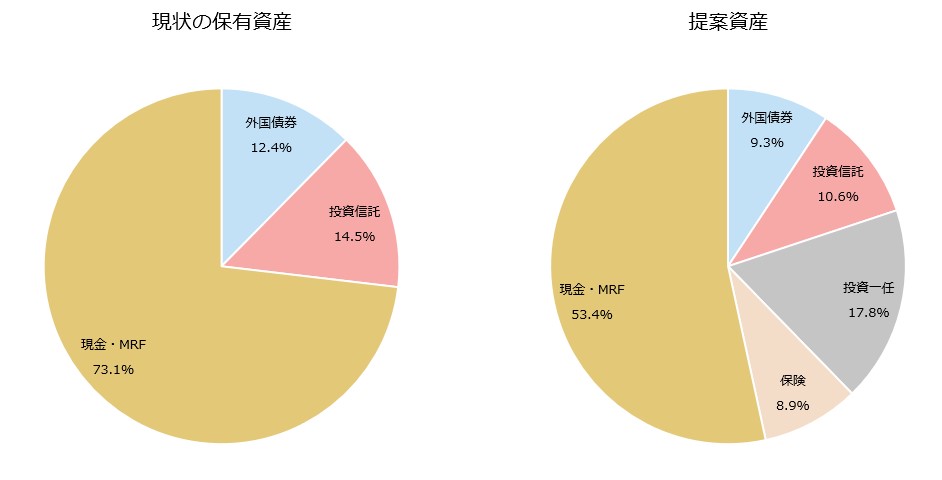

■相談者の「ポートフォリオ診断」現状と提案資産

資産構成のポイント

退職金をきっかけに資産運用をスタートされた相談者にとって、不足しているのは「資産運用のキホン」でした。

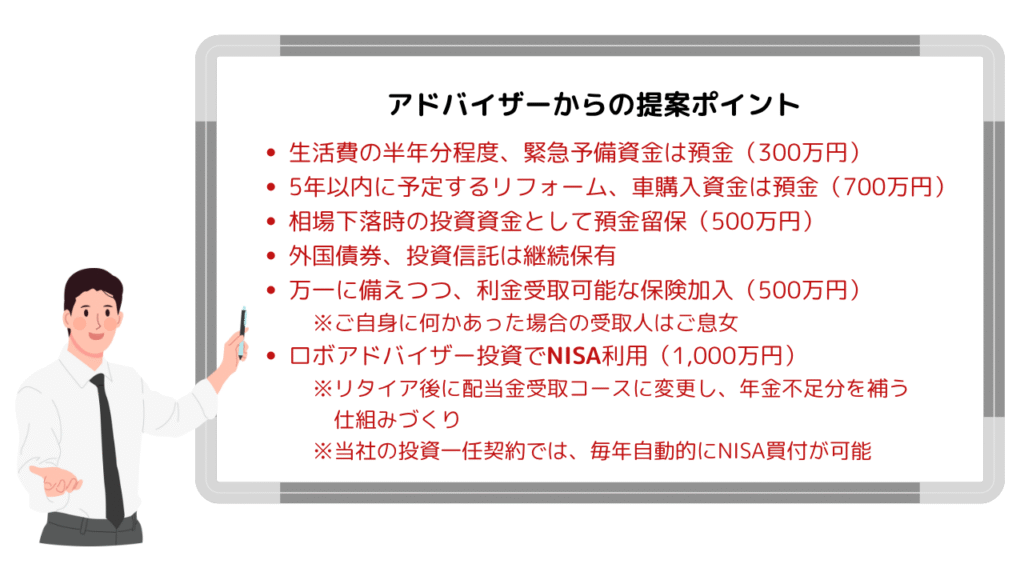

リタイア後の収入減をカバーするためにはどんな運用が良いのか、自分に向いている投資は何か、下記のポイントを踏まえて具体的にアドバイスしました。

まとめ

相談者の「65歳でリタイア後、年金の不足分を補える投資ポートフォリオに変更したい」というご希望を踏また提案プランで、相談者が好感された(=決め手となった)ポイントは下記のとおりです。

ポートフォリオの最適化

従来の「株と債券」の投資スタイルにこだわらず、「年金の不足分を補うポートフォリオ」に向けて、預金比率を下げ、分散投資を図りました。

米ドル建て終身保険については、定期的な支払金が受け取れる点や万一の保障(長女に資産を残す)を好感されて組み入れています。 今後の相場下落や、大きな出費予定に備えて預金余力も残した配分にするなど、ライフプランも鑑みたバランスにしました。

不労所得の確保に向けた戦略

配当金や分配金のあるETF、高配当株など、キャッシュフローを生み出す資産への投資を個別で行うのは難しいため、ロボアドバイザー(弊社サービスは「マネーパレットマネージャー」)投資を組み入れました。

今は配当金を再投資していますが、将来的には配当金受取コースに変更して生活費を補う予定です。

また、債券の利金、保険の定期支払金についても同様の考えで組み入れています。

資産運用のプロのサポート

銀行の担当者は「NISA利用」を推奨しなかったそうですが、おそらくNISA開設までの時間を待てずに担当者の利益目線の提案だった可能性があります。

運用益だけでなく配当金も非課税対象になることや、債券の利金を円転して、“つみたて投資枠”で積立投資する方法など、NISAの効果的な活用を初めて知ったそうで、その点も好感ポイントだったようです。

退職金や相続金など大きな資金の運用においては、IFAやFPといった、特定の金融機関に属さない中立的な立場の専門家の意見を聞いた方が、最適解が得られるでしょう。

これにより、中立的な視点から、お一人お一人のライフプランに合わせた最適な提案を受けることができ、今後の相場変動時にも心強い味方になるはずです。

自力での資産運用が難しくなったり、相場変動の局面でどうしたらよいかわからなくなったり、数年後のリタイアに向けた資産形成を失敗したくない方、資産運用のプロに相談されてはいかがでしょうか?