【CASE6】老後資金はどれくらい必要なのか、老後の生活に向けて他に準備することがないか色々知りたいです。(40代女性・公務員)

- iDeCo

- NISA

- ライフプラン

- 家計見直し

- 積立投資

- 資産形成

- 資産運用

- 退職金

Q. 推し活に人生を捧げ、気づけば40歳に突入してしまいました。一人の方が気楽なのもあって、多分「おひとりさま」の人生になりそうです。最近、友人から「公務員は福利厚生がいい」と言われたものの、本当に良いのかよくわかりません。老後も、推し活など趣味を楽しみながら楽しく生きていきたいので、今のままで老後資金が足りるのか、他に準備をしておく必要がないのか知りたいです。

相談者のプロフィール

- 40歳・公務員・女性・独身

- 年収600万円(賞与100万円、給与500万円)

- 支出:趣味(推し活・娯楽費など)/10万円、生活費(家賃・食費・光熱費・通信費など)/15万円

- 貯蓄:預貯金1,500万円(賞与を全額貯蓄)

- 投資:毎月2万円積立(2024年の新NISAから始める:保有資産50万円)

- 退職金2,000万円、公的年金14万円

- 老後資金にどれくらい必要か、今後の資金計画を立てたい。また、「おひとりさま」に必要な知識や準備することを今から知りたいのでアドバイスが欲しいとのご相談。

「おひとりさま」の老後を豊かにするライフプランニング

今の時代「1人の時間が楽しくて、無理に結婚しなくてもいい」「結婚はしたいが子どもはいらない」など、女性の生き方も多様化が進んでいます。

おひとりさまで暮らすためには、そのためのマインド・知識を身に着けておく必要がありますが、なかでもお金の知識は重要です。

相談者が抱えるこのような不安を解消し、ご自身の望む「推し活」を続けながら、安心でゆとりのある「おひとりさま」の老後を迎えるための具体的な道筋を、ゴールベースアプローチを用いて明確にしていきます。

ゴールベースアプローチは「あなたの夢を叶えるための羅針盤」

プロフィール確認したところ、賞与を全額貯蓄されていることから、貯蓄意識は比較的高そうです。

一方で、月10万円という「推し活」費用は、年間120万円と高額であるものの、生活の質(QOL)に直結する重要な要素であり、相談者の生きがいや精神的な豊かさの源泉になっています。

老後も継続したいという強い希望があるため、この費用をどのように確保するかがライフプランニングの鍵となります。

公務員の福利厚生|年金・退職金制度は本当に良いのか?

公務員の福利厚生制度は、法律で義務付けられているものがほとんどで、諸手当をはじめ、休暇や年金・保険など充実しています。

年金制度における年金払い退職給付の上乗せや、民間企業よりもやや高めの退職金があるのも事実ですが、「何もしなくても老後は安泰」というわけではありません。

公務員であっても公的年金と退職金だけで「ゆとりある老後」が保証されるわけではないという現実的な認識を持つことが重要です。

ゴールベースアプローチ|具体的な提案と対処方法

シニア女性の「推し活」平均費用は年間約10万円(ハルメク生き方上手研究所『推し活に関する意識調査』2023年より引用)というデータがありますが、これを示したからといって、「推し活」の支出を減らそう・・・というのは本末転倒です。

相談者のシニアライフを支えるであろう月10万円の「推し活」費用を老後も維持することを前提に、生活費に上乗せして計算を進めます。

この夢を実現するためには現役時代から計画的に資金を積み増す必要があり、一般的な老後資金の試算では考慮されない特殊なニーズです。

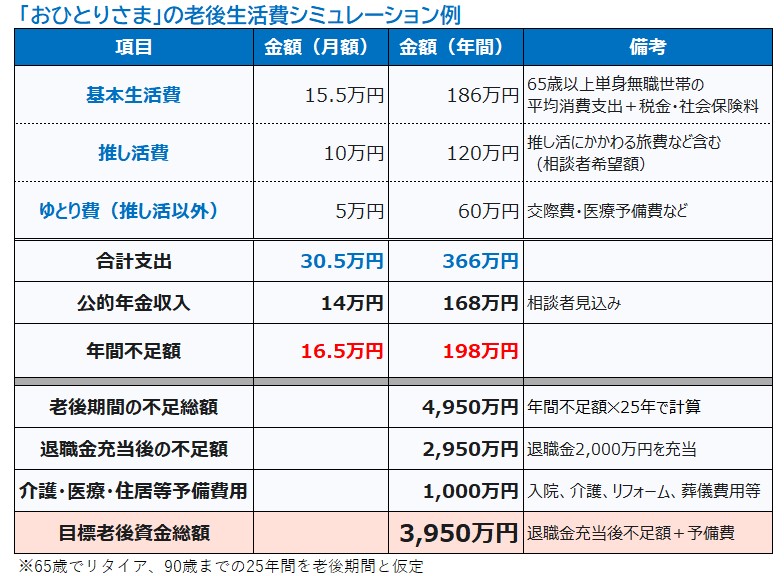

下表は、90歳まで「推し活」を続ける前提で試算していますが、さらに長生きする可能性やいつまで元気で「推し活」ができるか、ご両親の介護問題など、今後のライフイベントによる資金の変化は十分考えられるので定期的なライフプランシミュレーションの見直しは必要です。

目標達成に向けた投資計画シミュレーション

今から準備する“目標老後資金額”は4,000万円。現状維持シナリオでも4,000万円を上回る資産形成は可能です。

提案シナリオと比較して考えると、定年まで25年という十分な投資期間があり、この長期投資での複利効果が資産形成に与える影響は絶大です。

新NISA・iDeCoの税制優遇を最大限活用することで、ご自身の「推し活」を継続しつつ、ゆとりある老後を実現するために必要なシナリオを描いたことが決め手となり、提案シナリオの方向で進めています。

「おひとりさま」の老後に向けたその他の準備

医療・介護への備え

・公的保障の確認: 公務員共済には、傷病手当金や高額療養費制度など、手厚い保障があります。保障内容を十分に理解して、不足分を民間保険でカバーする考えを持ちましょう。

・医療保険の検討: 公的保障だけでは不足する可能性のある、入院時の差額ベッド代や食事代、先進医療の費用などをカバーする程度で十分でしょう。

・就業不能保険の検討: 病気やケガで長期間働けなくなった場合の収入減少に備える保障です。毎月の給与の一部をカバーする保険金を受け取ることで、生活費の心配を軽減できます。

・がん保険の検討: がん治療に対して月額決まった額を給付するタイプの保障も増えています。

住居の選択と準備:賃貸か持ち家か、リフォームの検討

相談者については、ご両親に何かあった際には、実家に戻って同居することも視野に入れています。

実家をバリアフリーにしたり、リフォーム費用等も考えたりする必要がありますが、今回のライフプランでは含めていません。

まとめ|安心とゆとりの「おひとりさま」ライフへ向けて

大好きな「推し活」を続けながら、安心でゆとりのある「おひとりさま」の老後を迎えるための具体的な道筋を提示しました。男女問わず、人は明確な目標や数字が見えると、具体的な行動に移しやすいものです。

また、ライフプランニングは一度行えば終わりではなく、状況の変化に合わせて見直すことが重要です。

老後資金の目標達成までに長い時間を要しますので、定期的なフォローをしつつこれからも相談者を見守っていきます。

弊社では、資産運用のプロが担当について、ご相談者がより豊かな人生を送れるよう常にサポートしていますので、お気軽にご相談ください。