【CASE:10】国にムダな税金を払いたくないし、夫の大切な財産を守るにはどうしたらよいでしょうか。(60代女性・無職)

- iDeCo

- NISA

- ポートフォリオ

- ライフプラン

- 分散投資

- 家計見直し

- 相続

- 資産形成

- 資産運用

- 退職金

初めての相続で、「もし私に何かあったら、子供たちにたくさん税金がかかってしまうのでは…」という不安を抱えていました。

「夫が残してくれた財産を、無駄なく次世代に引き継ぎたい。」

そうした思いから、IFAである私たちにご相談いただきました。

相談者のプロフィール

- 年齢・職業:69歳女性・無職(遺族年金:月額20万円)

- 家族構成:長女46歳(既婚・子供2人)、長男41歳(独身)

- 主な金融資産: 5,000万円(現預金4,000万円、投資信託500万円、国債500万円)

- 居住形態: 持ち家の一戸建て(埼玉県)

相続の問題とは?

今回のご相談は、「二次相続」という、多くの方が直面する課題です。

まずは、ご主人が亡くなられた「一次相続」と、将来、相談者が亡くなられた際の「二次相続」の違いからご説明しました。

一次相続(夫→妻)

配偶者には、「配偶者の税額軽減」という特別な制度があり、1億6,000万円まで相続税がかかりません。

Aさんのケースではこの特例が適用できるため、相続税の心配はありませんでした。

二次相続(妻→子)

相談者が亡くなられた際には、この「配偶者の税額軽減」は使えませんし、相続税の基礎控除額も一次相続より少なくなります。

一次相続時の基礎控除額: 4,800万円(3,000万円+600万円×3人)

二次相続時の基礎控除額: 4,200万円(3,000万円+600万円×2人)

※相続税の基礎控除=3,000万円+600万円✕法定相続人の数

相談者の資産は、金融資産とご自宅を合わせると、この基礎控除額を超える可能性が高く、二次相続対策が必要だと判断しました。

ライフプランニングから「相続対策」を考える

相談者のお話から見えてきたのは、「自分の老後の安心」と「子供たちに財産を残したい」という2つの大切な思いでした。

ポイント①:「お金の寿命」と「相続税対策」のバランス

相談者の今後のライフプランを丁寧にヒアリングし、将来発生しうる資金ニーズ(例えば、介護施設への入居費用や自宅のリフォーム費用など)を考慮してシミュレーションしました。

その結果、まずはご自身の「お金の寿命」を延ばすことを優先し、その上で無理のない範囲で相続対策を進めることにしました。

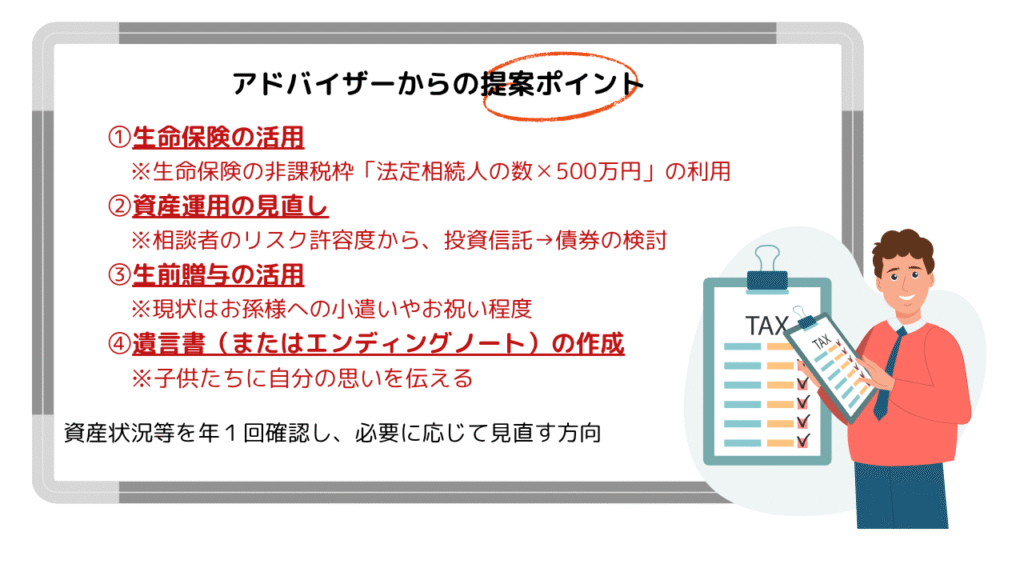

ここで相談者のニーズにマッチしたのが「一時払い終身保険」の検討です。

相談者は、ご自身の生活費を年金で賄えているため、多額の現金を手元に置いておく必要がなく、まとまった現預金の一部を一時払い終身保険に切り替えることで、「自分の安心」と「子供たちのための相続対策」を両立できる最適なプランをご提案しました。

ポイント②「一時払い終身保険」の活用

1.相続税対策になる

保険金は受取人固有の財産とみなされ、「500万円×法定相続人の数」まで非課税です。

相談者の場合、二次相続時の基礎控除額に加えて1,000万円分を非課税にできるため、相続税対策として有効な手段といえるでしょう。

2.流動性を確保する

保険金請求手続き後、比較的短期間で現金を受け取れるので、遺産分割協議が終わるのを待つ必要もなく、相続が発生してすぐに必要な資金(例えば、葬儀費用や相続税支払いなど)として活用できる点が大きなメリットです。

また、将来的に現金が必要になった際には、解約してご自身が使うことも可能です。

※解約時期や商品性によって元本割れリスクが生じる可能性があります。

3.遺産分割のトラブルを避ける

生命保険の保険金は受取人固有の財産とされ、遺産分割協議の対象になりません。

例えば、「長男には実家、長女には現金」というように遺言書等でご相談者の思いを残すだけで、相続人同士の無用なトラブルを防ぐことができるでしょう。

まとめ

生命保険は、万一の際の保障だけでなく、相続を円滑に進めるための「ツール」として大きな役割を担っています。

大切な財産を無駄なく次世代に引き継ぐための有効な選択肢の一つになりますが、長生きリスクとのバランスを考えると、「資産を守る」対策も必要になります。

2024年以降の税制改正で、相続発生7年前までの生前贈与は相続財産に加算されるなど、早い時期から子世代への資産移転を進める必要性が高まっています。

首都圏の都市部にマンションや戸建てを所有されている場合、土地の評価額だけで基礎控除額を超えるようになっていて、より相続対策が必要な時代に突入しています。

同時に、長生きへのリスクと資産のバランスは、一人ひとり最適な方法が異なります。

ご主人が大切に築き、残してくれた財産を守りたい、という相談者の思いに寄り添い、お客様一人ひとりに合った「正解」を一緒に探していく・・・それが私たちIFAの役割です。

※弊社では、ご相談内容に応じて各分野の専門家と連携しています。ワンストップでご相談に対応していますので、総合的なサポートが可能です。

※税制に関する具体的な相談は、税理士などの専門家にご相談ください。